Fear&Greed index の見方

S&P500へ連動する投資信託に長期投資することで、長期で十分な利回りを得ることができることを、 S&P500インデックスファンドへの投資は日本でも有効か検証 の記事に書いた。また、投資のタイミングを計らずに投資を開始しても、長期の投資であればたとえ株高時に投資したとしても、長期的利回りに近似していくことを、 株高時期に投資を開始しても報われる長期投資 で検証してきた。

米国のS&P500は50年を超える長期間で見ると、右肩上がりを続けている。積立投資をしている場合、株価が高いか安いかに関係なく自動で積み立てることができる。しかし、株価が割高であるならば、少し保有口数を売却して現金比率を高めておき、株価が下落したときにその現金分を投資したほうが利回り向上につながるのではないかと考えてしまう。

株価が割高の時に持ち株を一部売却し、急落に備える個人投資家の手法

投資雑誌、日経マネーやダイヤモンド・ザイなどに登場する著名個人投資家の手法を読み解いていると、株安時に株を買い、株高時に株を売ることを繰り返している投資家が結構いるようだ。

たとえば、ダイヤモンド・ザイの次のような記事だ。

10年で元手25倍を実現した「底値買い」戦略を伝授!資産4.5億円の個人投資家が狙うのは、株価暴落時の投げ売りで「騰落レシオ」が60%台になった優良株!

ダイヤモンドザイ https://diamond.jp/ 2019/12/25

この個人投資家は、日経平均の騰落レシオを割高・割安の判断材料に使い、騰落レシオが割安レベルになったら、資金を投入するという手法を繰り返しているという。騰落レシオは70%台が割安圏とされているらしく、それを下回る60%台はかなり割安であるという判断だろう。

ちなみに、この個人投資家は、日経平均そのものに投資するのではなく、指数が割安圏になった際に投資価格が魅力的になった個別銘柄に投資をしている。

S&P500の割高・割安をどう判断するか?

日経平均の割高・割安を騰落レシオで判断して常識外れのパフォーマンスを達成した投資家がいるならば、S&P500でも同様のことができないだろうかと、つい色気が出てしまう。

Fear & Greed Index をS&P500の割高・割安判断に利用する

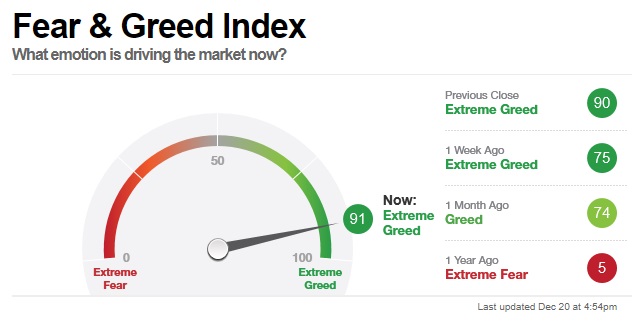

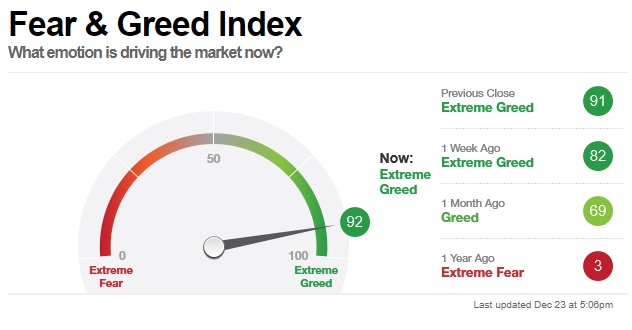

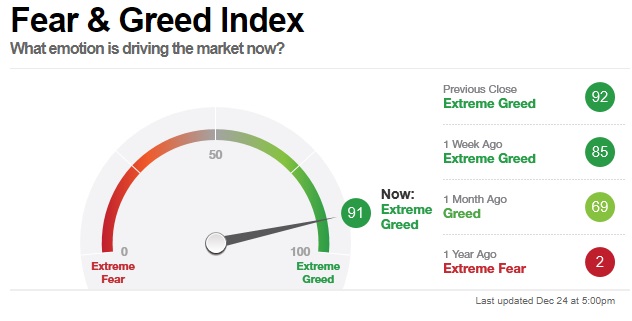

S&P500の割高・割安判断で使えそうなのが、CNNが作成しているFear & Greed Indexである。これは、この指標の副題としてinvestor sentiment (投資家の感情)とあるように、その時々の投資家の心の状態を数値にしようという試みだ。以下の図では、2019/12/23の Fear & Greed Index が92になっている。

同指数は、数値によって次の4つの分類される。

- Extreme Fear(非常に恐怖)

- Fear(恐怖)

- Greed(貪欲)

- Extreme Greed (非常に貪欲)

指数が92とうのは、Extreme Greed (非常に貪欲)というカテゴリーに入る。つまり、株価は非常に割高圏にあるという判断になる。

Fear & Greed Index を構成する7つの指標

CNNの同Indexの説明によると、Fear & Greed Index は次のように説明されている。

投資家は恐怖と貪欲という2つの感情によって動かされている。過度の恐怖は、株価を本来あるべき水準よりはるかに下に沈めることがある。投資家が欲張りになると、株価を買い過ぎることがある。

https://money.cnn.com/

では、どのような感情が市場を動かしているのだろうか。CNNMoneyのFear&Greedインデックスはそれを明らかにしている。

Fear & Greed Index は以下の7つの指数を組み合わせて作り出している。

Stock Price Momentum 株価のモメンタム

S&P500株価とその125日移動平均線との乖離

Stock Price Strength 株価の強さ

ニューヨーク証券取引所において52週高値または安値を付けた銘柄数(騰落レシオ)

Stock Price Breadth 株価の出来高比率

株価が上昇している銘柄の出来高と下落している銘柄の出来高の比率。

Put and Call Options プット・コールオプション比率

強気のコール・オプションの取引量と弱気のプット・オプションの取引量を比較したプット/コール比率

Junk Bond Demand ジャンクボンドの需要

投資適格債とジャンク債の利回りスプレッド

Market Volatility マーケット ボラティリティ

VIX指数(恐怖指数)

Safe Haven Demand

株式と米国債のリターンの差

それぞれの指標について、平均値からどれだけ離れているかを、通常の向きからどれだけ離れているかと比較する。それぞれを0から-100のスケールで見てみる。数値が高いほど、より貪欲な投資家がいることになる。

https://money.cnn.com/

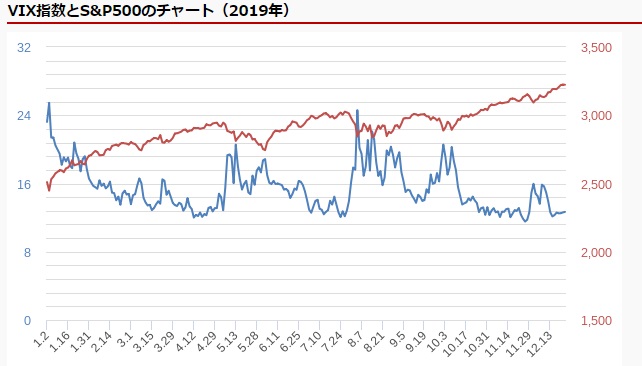

Market Volatility マーケット ボラティリティを判断するVIX指数は、株価と逆相関の関係にあることで知られている。

2018年の終わりから2019年初めは、米国株が急落した時期で、上記VIX指数が跳ね上がっているのがわかる。そして2019終盤は、米国株の株高基調が続き、VIX指数は底這いに近い数値になっている。

VIX指数という一つの指標からも、株価の割高・割安判断はできるが、Fear & Greed Index は7つの指標を使っているので、より精度が高いといえるだろう。

2018年末の暴落は、最大の投資チャンスだった!

2008年のリーマンショックの時、Fear & Greed Index 指数はどうだったのか?

CNNは次のように説明している。

S&P500指数が、金融危機のピークとなった2008年9月17日に3年ぶりの安値に急落したことを受けて、同指数は12まで下落し、28までやや値を伸ばした後、2009年3月9日にようやく株価は底を打ち、強気相場が始まった。

https://money.cnn.com/

リーマンショック時に同指数は12まで下落したようだ。明らかに市場参加者は、Extreme Fear(非常に恐怖)を感じていただろう。

しかし、最近それをさらに下回る数値を記録している。2018年末にかけての株価急落である。下記の図の1 year agoの数字が2になっている。これは2018/12/24の時の数値である。

この時に投資をしていれば、たった1年で相当な利益をもたらしてくれていたはずだ。

Fear & Greed Index に基づいたルールで売買する

では、Fear & Greed Index を使ってどのような投資ができるだろうか?

インデックス投資は長期投資が基本となるだろうから、毎月の積立額をFear & Greed Index に基づいて変更するという方法が考えられる。

数値が20以下の場合に定額積み立ての金額を割り増し、数値が80以上の場合は定額積み立てを見送る

一例であるが、数値が小さい時は定額積み立ての金額を割り増し、数値が大きいときは定額積み立てを見送り現金でプールしておく、そしてプールした金額は、数値が小さいときに使う割り増し用として取っておく、などが考えられる。

Fear & Greed Index に基づいたルールで売買することで、定額積み立てよりもよりパフォーマンスを向上させる可能性がある。

もちろんだが、投資は自己責任で。当方はその結果には一切責任は持たない。