かぶ1000 賢明なる個人投資家への道 【要約レビュー2】

かぶ1000著「賢明なる個人投資家への道」の第1部に続き、第2部として「応用編1」をお届けする。この応用編1では、目標を資産1億円に仮に置いたとして、そこへ至るまでどのように投資家として対処すべきかが書かれている。かぶ1000さんは、運用資産1億円ではなく、まず1千万円、3千万円といったもっと身近な金額を設定することを推奨している。投資家として成長することがまず重要なのだ。

- かぶ1000著「賢明なる個人投資家への道」 応用編1 投資家として成長する

- かぶ1000著 「賢明なる個人投資家への道」とおすすめ本

かぶ1000著「賢明なる個人投資家への道」 応用編1 投資家として成長する

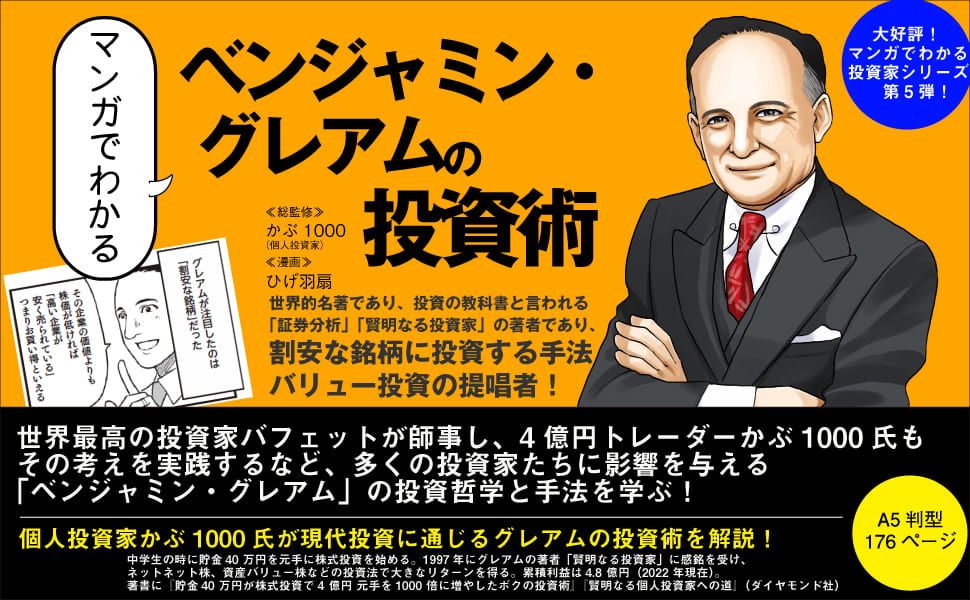

かぶ1000さんが監修。ベン・グレアムの投資法をまんがでわかりやすく解説

Amazon 「マンガでわかる ベンジャミン・グレアムの投資術」

楽天 「マンガでわかる ベンジャミン・グレアムの投資術」

資産1億円はどう狙う

「億り人」という言葉がネットで頻繁に飛び交うようになってから、株式投資でも「億り人」を目指す人が増えている。

もっと身近な1000万円、3000万円といったところを、最初の目標に設定して投資を始めてみるのがよいでしょう。

1000万円でも株をゼロから始める初心者には敷居が高い。しかし、このあたりが目標値としては妥当だとかぶ1000さんは説く。現に彼自身、株式投資を始めたときに掲げた目標は3千万円だったそうだ。(元手は609万円)。

投資先が倒産する確立は6%

あまり考えたくないが投資先が倒産する可能性もある。それが株式投資の怖いところだ。投資したお金が返ってこない、ドラマでよく見る株主総会で創業者が株主にひたすら謝る場面を想像してしまう。

バブル崩壊後の1991年から2021年までの30年間で上場企業のうち倒産したのは236件。全上場企業を母数にすると、倒産率は6%です。

だから、株式投資では、卵を一つのかごに入れるな、という格言がある。最もイーロンマスクのような強者は、卵を一つにいれるらしいし、ウォーレンバフェットも、分散は無知の証拠、と言っている。

イーロンマスクが放つ名言 迷言?

かぶ1000さんもあまりに分散しすぎることは効率が悪いと考える一方、分散によるリスク低減の必要性も説いている。

統計上、7銘柄に投資すれば、リスクは分散できているといわれています。7銘柄に分 散投資したとすると、そのすべてが倒産する確立は、限りなくゼロに近いでしょう。

リスクを減らす3つの分散投資法

資金が数百万円までは3~5銘柄、資金が数千万円規模に増えてきても最大10銘柄ほ どにとどめておくほうがいいでしょう。

本記事で要約レビューしている本は、

Amazon 「賢明なる個人投資家への道」

楽天 「賢明なる個人投資家への道」

分散投資には①投資スタイルで分散、②業績(セクター)で分散、③株価のトレンドで 分散、とおもに3つの方法があります。

- 投資スタイルで分散

- 業績(セクター)で分散

- 株価のトレンド

半年か1年ごとに値動きを定期的に観測して、投資判断が間違っていなかったかを検証 することが欠かせません。

分散の方法は個人個人で異なるが、重要なのは投資先をある程度の期間を設けてしっかりと監視することだ。後述するが分散しすぎると、この監視がおろそかになってしまうと説く。

信用取引には安易に手をださない

信用取引とは、100万円の資金で500万円の株を買って運用することだ。つまり、金を借りて株式投資をすることに他ならない。かぶ1000さんはこの信用取引について戒めている。

実はウォーレンバフェットも同じ考えで、株式市場では何が起こるかわからないから、レバレッジ(金を借りて取引をすること)で株式投資をするのは危険だと警告している。

信用取引で失敗して、投入した資産以上の大きな借金を背負うと、前進のチャンスさえ 得られないまま、株式市場から退場を強いられるのです。

できるだけ多くのお金を証券口座に移す

できるだけ多くのお金を証券口座に入金して、キャッシュポジション(証券口座内の現 金買付余力)を残さず、預金比率を抑えた「フルインベストメント」によって、攻めの投 資姿勢にしてもよいと思うのです。

株式保有比率が全資産の7割を超えるかぶ1000さんのようにはできないが、それでも現金は目減りするという認識をもって、インフレにも耐性がある株式に資産を移していくことはこれから重要になってくるだろう。株式投資の株価の上下動を危ないことと思うか、それとも長期で見たら株価は上昇する、その裏付けはその株を発行している会社は成長しているから、という裏付けに確信がもてるかだろう。

手持ちのお金をどの程度証券口座に移せるかは、どのくらいのリスクを許容できるかで違います。

余裕資金からチャレンジ資金へと発想転換

株式投資がまだ身近に感じられず、怖いと思うならば、自分にとって許容できる金額を「チャレンジ資金」と考えて、株式投資にチャレンジしてみてはどうかと、かぶ1000さんは勧めている。

証券口座に入金したお金は、「チャレンジ資金」だと思ってみるのです。

チャレンジ資金は、ある意味失ってもよいと思える金額だから、うまくいけば投資の経験が積めたうえリターンも得ることができる。

フルインベストメントがベスト

フルインベストメントというのは、お金をフル(100%)、投資(インベストメント)することを言う。

かぶ1000さんは自身のツイッターで株比率が7割超えと語っていた。これはフルインベストメントではない、ということではなく、彼は株のほかにも宝石やら貴重なアニメのセル画など、資産をもっているからである。実質的には現金をほぼ持たないフルインベストメントと考えられる。

フルインベストメントはリスクが高いから、キャッシュポジションを50%くらいは確保して、半分くらいは現金で持っていたほうが安全という主張もありますが、私自身はそうは思いません。

実際に彼は今もフルインベストメントで株を保有している。平時ならばいざ知らず、暴落時は株式取引に長けているかぶ1000さんでさえ、大きな下落に見舞われている。

コロナ禍では私も一時は一億円を超える資産が減少しました。しかし、銘柄を入れ替え ながら、多くの株式を保有し続け、株価がv字回復した恩恵もあり、底から1億5000万 円の資産増加となり、コロナ前と比較すると資産が5000万円も増えました。

大きな暴落に耐えていけるか、フルインベストメントをする人が、株式投資家の中でもそれほど多くないのは、やはり自身のリスク許容度を勘案してのことだろう。

銘柄を入れ替えてポートフォリオをリフレッシュ

かぶ1000さんは、ネット上の様々な批判の声に耐えかねて、貴重なブログの更新を2022年春にを境に辞めてしまった。ぜひ再開してほしいと願うばかりだ。なぜならそのブログに書いてあるかぶ1000さんの取引記録は、様々な彼の判断基準を示しているからだ。

株1000さんは株へのフルインベストメントを実践しているが、必ずしも同じ株をずっと保有し続けているわけではない。丸八ホールディングという布団やの株はその会社が数年前に上場して以来ずっと株を保有し続けている。そうかと思えば、株の買付けから1~2か月程度で売却をする銘柄もある。彼なりの判断基準に基づいて、手持ちの銘柄を入れ替えているのだ。

株式投資では、何を捨ててどんなカード(銘柄)を新たに入れるかは自分で決められます。入れ替えによってポートフォリオがリフレッシュされるので、いいカードだけが手元に残ることになります。

自分で運営するビジネスとは違い、株式投資では自分でコントロールできないことが多々ある。例えば投資先を自分の思い通りにすることはできない。また株価も自分の希望通りにすることはできない。特にこの株価は最も気になることだが、株価の動きを決めるのは自分ではなく、他の要因によっている。

株価が下がって含み損が増える理由は、大きく分けて3つあります。それは、「割高で 買った」「企業に悪い材料がでた」「市場の値動きに影響をうけた」という3つです。

どうして株価が上がるのか下がるのか、その理由は3つしかないとかぶ1000さんは言う。これは株式投資初心者には目新しい情報だ。このように、明確に株価上下の理由は3つと書いてくれると、投資が正しかったのか間違っていたのか、の理由付けができる。

「割高で株を買ってしまった」場合は、株価が下がれば自分の判断基準が悪かったということだろう。

「企業に悪い材料が生じた」というのは、自分の企業への分析評価能力に問題があったのかもしれないし、企業に不慮の事故、例えば社長による新聞沙汰になるような不祥事が原因かもしれない。

「市場の値動きに影響を受けた」場合は、自分ではどうすることもできないとあきらめがつくかもしれない。

たとえば、業績の下方修正の悪材料が出た場合、低迷が一時的なものであり、企業の本 質的な価値や成長性に変わりはないと判断したら、株価が下落しても持ち続けるべきだと 私は考えています。

成功している株式投資家は、株価が下落しても投資先の実態が悪化しているのでなければ株価は売るべきではないと言っている。ウォルターシュロスは、更に付け加えて株価が下落すれば投資先の株をさらに安く買えるチャンスだと思う、とまで言っている。

ウォルターシュロスについて

株価が下落した時、動揺しがちだがそれを避ける方法として、かぶ1000さんは、日経平均などの指数と比較することを勧めている。

日経平均株価などの指数と比較して下落率が小さいなら、特に気にする必要はありません。

そして、下落した株価を眺め、その株を、今の株価で買いたいかと自問するのが効果的と述べている。

株の価格だけで、投資先企業を判断しないとかぶ1000さんは語っている。

私の場合、自分の保有銘柄のうち、どの銘柄を売るかを株価だけでは判断しません。

セクター別にどう投資先を検討するか?

投資先を判断するうえで欠かせないのが、有価証券報告書を読み込むことだ。有価証券報告書には、その企業の財務諸表を含む仔細な情報が明記されている。年に1回公表されるこの報告書が、投資家として、その企業を分析する最も重要な情報源になる。

しかし、株式投資の初心者には、この有価証券報告書を読むことが非常にしんどい。まず財務諸表を読み解かなければならないし、そのうえ、どのような資産を持っているのかなど、報告書に記載されている資産をくまなく調べるのは、ほとんど不可能に思えるからだ。

私は個人的に有価証券報告書を読み込むことができない場合、会社四季報を読むのが有益ではないかと思っている。簡潔に1ページに必要な情報が載っているし、四季報記者の視点でその企業の内実が分かりやすく説明されている。また、大手証券会社に口座を持っていれば、証券会社の口座にログインして、会社四季報の最新号を無料で読むことができる。

楽天 「会社四季報」最強のウラ読み術」渡部 清二 (著)

同じセクター内で業績にはっきりと差が出ている場合、それを契機に業界内での淘汰が 一気に進む可能性があります。

スーパーマーケットでも業績がよい会社とそうではない会社では明暗が激しい。大手スーパーのライフ社長は、不況が訪れれば業界の淘汰が一気に進み、大手がますます業界を牛耳るようになると語っている。

スーバー業界全体が売り上げが落ち込んでいる場合でも、その状況が永遠に続くわけではない。

同一セクター内の企業が軒並み赤字という状態は、ずっと続くわけではない

そのため、同セクターでどの会社(銘柄)が息を吹き返すかを見極める必要がある。

株価が下がっているときこそよく見たほうがいい

株式投資をしていると、株価が好調なときは含み益が大きいし、自分の持ち株をチェックする都度にうれしくなるから、頻繁にチェックする。その逆で株価下落に見舞われている時は、証券会社の口座にログインするのさえ嫌な気分になる。

しかし、かぶ1000さんは、その逆のことをするよう勧めている。

下がっているときはあえて株価を見る勇気を持ち、上がっているときはほったらかしで 頻繁にチェックしなくてもいいのです。

特に、株価が下落している時、自分の持ち株だけが下落しているのか、それとも日経平均など市場全体が下落しているのか、周りの状況に気を配り、冷静に判断を下すことが重要だと説いている。

投資の成否はインデックスとの比較で判断

株式投資に大きく分けて2つの方法がある。

- 日経平均やTOPIXなど多くの銘柄を一つの指標にしてその指標に連動するように作られた投資信託やETFへ投資する方法。

- かぶ1000氏のように、個々の企業に直接投資をする個別株投資という方法。

本書で紹介しているのは、かぶ1000さんが得意とする個別株投資である。

ところで、インデックス投資が良くないのかというと、そんなことはない。すでに本書に書いてあるように、インデックスへの投資で年平均7%の利回りが長期で実現されているので今後もインデックスへの投資は有望だろう。

また、個別株投資を長年続けてみて、その成績がインデックスに劣っているならば、個別株投資はあきらめてインデックス投資に徹したほうが良い。インデックスへ投資することは、銘柄分析などに時間を割く必要がない、個々の銘柄の株価変動などを気にする必要がない、などメリットが多い。

10年間個別株投資を続けてきて、その間のインデックス投資の平均利回りに勝てないとしたら、その時は負けを認めてインデックス投資に切り替えたほうが得策かもしれません。

「入金投資法」はインデックス投資向き

入金投資法というのは、株式投資以外で収入がある会社員などが、その稼いだお金をせっせと証券口座へ入金し、そのお金を元手にして株を買っていく投資方法である。ほとんどの人は、株式投資で生計を立てているわけではないから、この入金投資法を行うことになるだろう。

入金と同時に株を買う、という場合は、入金投資法はインデックス投資に向いていると、かぶ1000さんは言う。なぜならば、個別株の場合、常に買い時の株が存在するわけではないからだ。

入金投資法は、インデックス投資向きだということ。個別株投資だと、入金のタイミングで買いたい(買える)銘柄があるとは限らないからです。

また、入金投資法を続けていく場合の注意点として、いつまでも入金に頼っていてはいけないと、かぶ1000さんは注意を促している。

たとえば証券口座にある保有株などの評価額が5百万円あるとしよう。その場合、給料から毎月10万円を証券会社に入金したとする。そうすると、毎月の10万円の入金分の効果は5百万円の保有株資産の評価額に対して、わずかでしかない。つまり、株資産が増えれば増えるほど、入金による効果は薄れていくことになる。

いつまでも追加入金に頼った投資をしていると、「損をしても、ボーナスで補填すれば いいや」などと考えるようになり、銘柄選定が甘くなる恐れがあります。

他人が勧める銘柄をうのみにして買ってはいけない

株式投資に成功している人は、どんな銘柄を買っているのか。

つい成功している人と同じ銘柄を買いたくなってしまう。しかし、株式投資では人が勧める銘柄を買うのは危ない。

株式投資は、他人の推奨銘柄を買って儲かるほど甘くはありませんし、仮にすすめられた株が結果的に上がっても、一時的に大きく下落した際には不安になって損切りしてしまったり、上がるまで待つことができなかったり、と自分にとって合うか堂かはわからないのです。

個人的な意見だが、株の銘柄うんぬんよりも、いくらで買うのかのほうが重要な気がする。

これまでの私のわずかな経験だが、同じ株でも、十分に割安な価格(底値圏)でうまく買付けができた銘柄は、その後もその買い付け価格を下回らずに十分な含み益を享受できる。

株主優待欲しさで投資をした高島屋が、私にとっては底値圏で買えて、今も十分な含み益をもたらしてくれている銘柄になる。

値上がり狙いか、配当金狙いか

配当金は毎年しっかりと享受できる実現益だからありがたい。そのためどうしても配当利回りのよい銘柄や、自分にとって利用価値のある優待を提供してくれる銘柄を買いたくなる。

しかし、かぶ1000さんは、一貫して「値上がり益を狙った投資をメインにするべき」と語っている。

株価は企業の本質的な価値が上がるにつれて、上昇していくものですが、配当金をたくさん出す企業は成熟産業や斜陽産業が多く、大きな株価上昇は望み薄です。

斜陽企業であれば、成長の見込みは薄い。成長が期待できない場合は、毎年の利益の積み増しも限られてしまうから、会社の純資産の成長も成長企業に比べて劣ってしまう。純資産は簿記上の「資産」であるので、資産の伸びしろがないということになれば、その企業へ投資を続けていく意味が薄れてしまう。

配当利回りは未来永劫保証されているものではなく、企業の収益が悪化してしまうと配 当金がへらされることがあります。これを「減配」といいます。配当利回りが高いという 理由で人気の銘柄では、減配に転落すると株価は大きく下落する恐れがあります。

「PBR」「PER」「FCF」くらいは押さえておく

個人投資家が最低限抑えておきたい3つのファンダメンタルズの指標

①PBR(株価純資産倍率)

②PER(株価収益率)

③FCF(純現金収支=フリーキャッシュフロー)

①PBR(株価純資産倍率)

PBRが高いと純資産に対して株価が割高、低いと割安と評価できます。私独自の基準 で「0.5までが割安」「0.4までが超割安」「0.3以下は激安」と評価しています。

PBRは、簿価(有価証券報告書などの財務諸表に掲載されている数字)に対して株価がどのレベルにあるかを図る数値。

証券会社の説明だと、次のようになる。

本書で、PBRが0.5と書いてあるのは、PBR0.5倍のことで、これは簿価の純資産の0.5つまり半分ということになる。純資産の半分の株価で会社が売りに出されていると考えることができるので、しろうと考えだと、十分に割安に思える。

かぶ1000さんの投資法の中心になる、「ネットネット株」投資と「資産バリュー株」投資では、このPBRがいかに割安であるかが最も重要な指標であると思われる。

ネットネット株 実際に投資してみた【結果随時公表】

ネットネット株は儲からない? 2022年私の保有銘柄の実績公開

ネットネット株の名手 バフェット超え? ウォルターシュロス

ネットネット株 パフォーマンスを日経平均と比較【2022年】

②PER(株価収益率)

私自身は、PERの逆数(その数に掛け合わせると1になる数)を株式益回り」として 参考にしています。たとえば、「PER10倍」なら毎年10%の益回り、「PER5倍」 なら毎年20%の益回りと評価するのです。

PERについては、その銘柄の割安度を調べるうえで、わかりやすい指標だ。かぶ1000さんのようにPER10倍なら逆数にして利回り10%といる見方もわかりやすい。

一般的には、PER10倍ならば、10年分の利益で投資金額が回収できるとみる見方が一般的のようだ。

③FCF(純現金収支=フリーキャッシュフロー)

FCFとは「企業が自由に使えるお金」で、家計にたとえるなら、給料から税金や社会保 険料を除いた残りの自由に使える手取り収入(可処分所得)のことです。

FCFは、フリーキャッシュフローの略で、このお金を使って株主に配当金を配ったり、新たな設備投資の費用として使ったり、取引先への支払いに使ったりする。

黒字倒産という言葉を聞くことがあるが、これは営業利益、最終利益は黒字であるのに倒産してしまうことである。その原因は簿価上は黒字であっても、実際にお金(キャッシュ)がないと取引先への支払いなどができなくなる。このように支払う現金がなく倒産してしまうこともあるのだ。

かぶ1000著 「賢明なる個人投資家への道」とおすすめ本

かぶ1000 著作

Amazon 「貯金40万円が株式投資で4億円 元手を1000倍に増やしたボクの投資術」

楽天 「貯金40万円が株式投資で4億円 元手を1000倍に増やしたボクの投資術」

Amazon 「賢明なる個人投資家への道」

楽天 「賢明なる個人投資家への道」

かぶ1000氏 監修

かぶ1000さんが監修。ベン・グレアムの投資法をまんがでわかりやすく解説

Amazon 「マンガでわかる ベンジャミン・グレアムの投資術」

楽天 「マンガでわかる ベンジャミン・グレアムの投資術」

かぶ1000氏 推薦本

「「賢明なる投資家」は、私の投資家人生を変えた一冊です。」「賢明なる個人投資家への道」P5 かぶ1000さん、ウォーレンバフェットが感銘を受けた本

Amazon 「賢明なる投資家 - 割安株の見つけ方とバリュー投資を成功させる方法」

楽天 「賢明なる投資家 - 割安株の見つけ方とバリュー投資を成功させる方法」